Nederlandse belastingaangifte voor expats: wat je écht moet weten

Jack Otis Evans • Mon, Jan 26, 2026

Een praktische gids voor expats die hun weg zoeken in de Nederlandse belastingaangifte, met uitleg over wie aangifte moet doen, belangrijke deadlines, veelvoorkomende aftrekposten en hoe om te gaan met de 30%-regeling—plus tips over of je het zelf kunt doen of beter hulp kunt inschakelen.

De blauwe envelop is binnen. Geen paniek!

Je leeft je beste Amsterdamse leven – fietsen in de regen, je uitspraak van “gezellig” perfectioneren, misschien zelfs een bitterbal proberen zonder je gehemelte te verbranden. En dan, op een dag, ligt er opeens een mysterieuze blauwe envelop van de Belastingdienst op je deurmat. Welkom in het Nederlandse belastingseizoen.

Voordat je overweegt naar België te vluchten: adem even rustig in. Het Nederlandse belastingsysteem is eigenlijk best logisch zodra je het doorhebt. Deze gids helpt je stap voor stap door alles wat je moet weten – geen accountancy-diploma nodig.

De beruchte blauwe envelop – voor veel expats de eerste kennismaking met de Nederlandse belastingaangifte

Moet je eigenlijk wel aangifte doen?

Niet iedereen hoeft dat. Dit is een snelle check:

Je moet waarschijnlijk aangifte doen als:

- Je een blauwe uitnodigingsbrief van de Belastingdienst hebt ontvangen

- Je in het belastingjaar in Nederland bent komen wonen of bent vertrokken

- Je inkomen hebt naast je normale salaris

- Je recht hebt op een teruggaaf

- Je een woning bezit in Nederland

Je hoeft mogelijk geen aangifte te doen als:

- Je enige inkomen een standaard Nederlands salaris is waarbij al loonheffing is ingehouden

- Je geen uitnodigingsbrief hebt ontvangen

- Je minder dan €57 zou moeten betalen of terugkrijgen

Twijfel je? Doe dan toch aangifte. De Belastingdienst hoort liever van jou dan dat ze achter je aan moeten.

De belangrijkste data (zet ze in je agenda)

Het Nederlandse belastingjaar loopt van januari tot en met december, en je doet aangifte over het vorige jaar. Voor belastingjaar 2025 (aangifte in 2026):

| Datum | Wat gebeurt er |

|---|---|

| 1 maart 2026 | De aangifteperiode start |

| 1 april 2026 | Doe vóór deze datum aangifte om je aanslag uiterlijk 1 juli te ontvangen |

| 1 mei 2026 | Standaard deadline – mis je deze, dan wordt het al snel duur |

| 1 september 2026 | Uitsteldeadline (als je vóór 1 mei uitstel hebt aangevraagd) |

Tip: Doe vóór 1 april aangifte als je alles vóór de zomer geregeld wilt hebben. Niets verpest een vakantie zo snel als twijfel of je nog geld aan de Belastingdienst moet betalen.

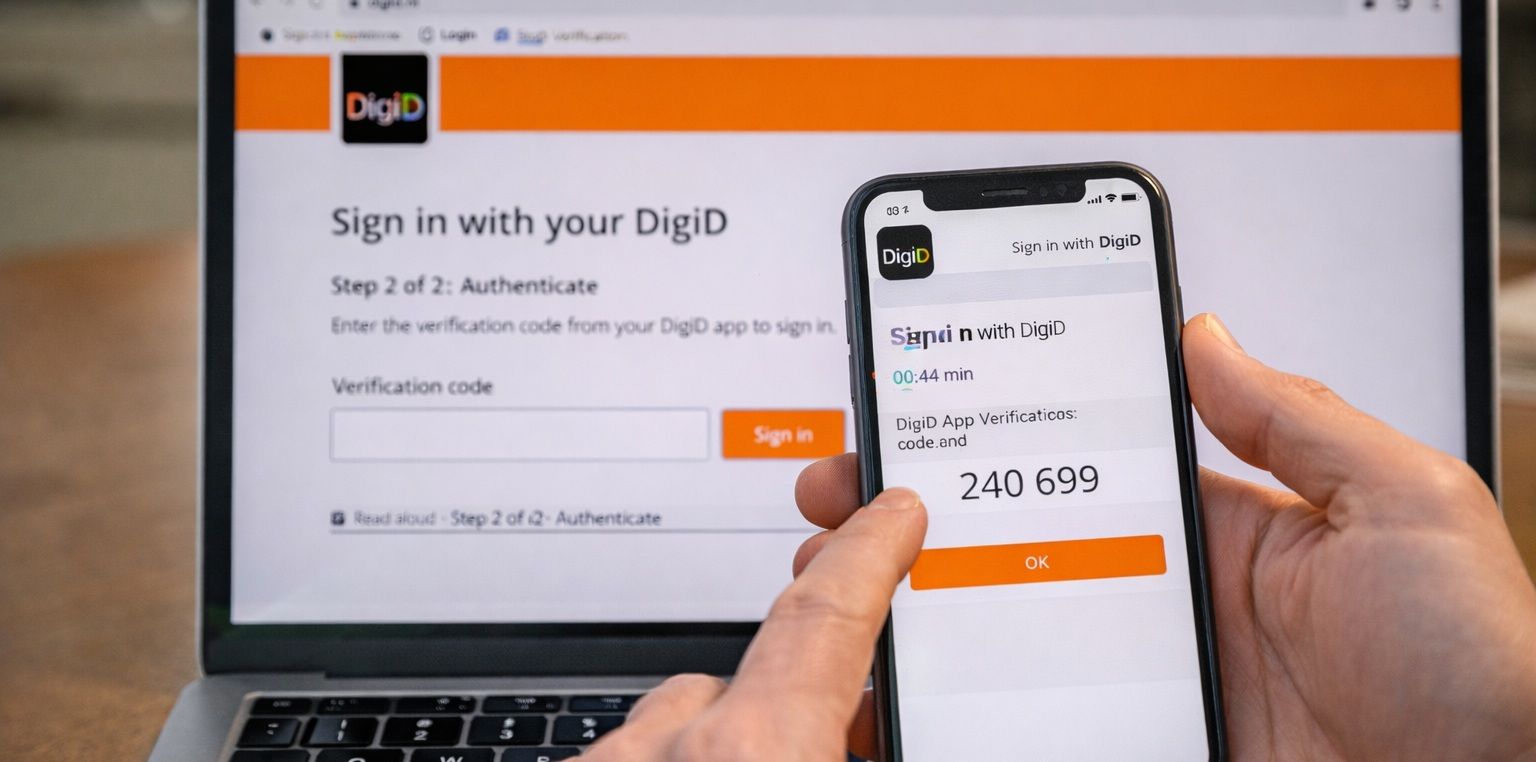

DigiD: je nieuwe beste vriend (uiteindelijk)

Om online aangifte te doen heb je een DigiD nodig – het digitale identificatiesysteem van de overheid. Zie het als je overheidslogin voor alles: van belastingzaken tot zorg.

Hoe je er één krijgt:

- Je hebt eerst een BSN (Burgerservicenummer) nodig

- Ga naar digid.nl en klik op “Aanvragen”

- Vul je gegevens in

- Wacht 3–5 werkdagen op een activeringsbrief

- Activeer binnen 20 dagen, anders moet je opnieuw beginnen

De SMS-verificatie-dans: Bij elke login heb je een sms-code nodig. Zorg dat je telefoonnummer klopt, anders word je op het slechtste moment buitengesloten – bijvoorbeeld om 23:00 op 30 april.

Heb je al een DigiD van toen je je inschreef? Top. Onthoud alleen wel je wachtwoord. Vergeten? Je kunt het herstellen, maar reken op extra tijd.

Screenshot van de DigiD-inlogpagina, of iemand die zijn telefoon gebruikt voor verificatie

Het boxensysteem: Nederlandse belastingen in drie smaken

Nederland belast niet alleen je inkomen – het verdeelt alles in drie “boxen”, elk met eigen regels. Zie het als je was sorteren, maar dan met boetes als je het verkeerd doet.

Box 1: Inkomen uit werk en woning

Hier gebeurt voor de meeste mensen het meeste. Box 1 bevat:

- Salaris en loon

- Freelance-inkomsten

- Winst uit onderneming

- Pensioen en uitkeringen

- Een fictieve huurwaarde van je eigen woning (eigenwoningforfait) als je een woning bezit

Belastingtarieven 2025:

| Inkomensschijf | Tarief |

|---|---|

| Tot €38.441 | 35,82% |

| €38.441 – €76.817 | 37,48% |

| Boven €76.817 | 49,50% |

Ja, dat hoogste tarief doet pijn. Maar daar krijg je ook wat voor terug: goede infrastructuur, zorg, én fietspaden die zo strak zijn dat je er bijna van zou kunnen eten.

Box 2: Aanmerkelijk belang

Alleen relevant als je 5% of meer van een bedrijf bezit. En als dat zo is, heb je waarschijnlijk al een accountant.

Box 3: Sparen en beleggen

Hier wordt het typisch Nederlands. De Belastingdienst belast niet je echte rendement – ze gaan uit van een “fictief rendement” op je vermogen en belasten dat.

Drempel 2025: €59.357 belastingvrij per persoon (€118.714 voor fiscale partners)

Als je boven deze drempel zit, gaat de fiscus ervan uit dat je winst hebt gemaakt, en heffen ze 36% over dat fictieve rendement.

Wat valt onder Box 3:

- Spaarrekeningen (ook buitenlandse – daar komen we zo op terug)

- Beleggingsportefeuilles

- Crypto

- Tweede huizen of verhuurpanden

- Die vintage auto-collectie

Welk formulier heb je nodig?

Nederland houdt van formulieren (bijna net zo veel als van efficiëntie). Dit is je spiekbriefje:

| Formulier | Wanneer gebruik je het? |

|---|---|

| P-formulier | Standaard aangifte – je woonde het hele jaar in NL |

| M-formulier | Je bent in het belastingjaar naar NL verhuisd of vertrokken (Migratie) |

| C-formulier | Je woont in het buitenland maar hebt Nederlands inkomen |

Eerste jaar in Nederland? Dan heb je waarschijnlijk het M-formulier nodig. Dat is ingewikkelder dan de standaard aangifte, dus plan extra tijd – of extra euro’s voor een accountant.

Wat kun je eigenlijk aftrekken?

Hier kun je mogelijk geld terugkrijgen. Veelvoorkomende aftrekposten zijn:

- Hypotheekrente – Als je een koopwoning hebt, is hypotheekrente vaak aftrekbaar in Box 1. Een groot voordeel, maar er zijn strikte regels over welke leningen meetellen.

- Zorgkosten – Bepaalde medische kosten boven een drempel kunnen aftrekbaar zijn. Dit zijn niet je basispremies, maar bijvoorbeeld tandartskosten, fysiotherapie en andere niet-vergoede uitgaven.

- Giften – Donaties aan erkende Nederlandse goede doelen (ANBI’s) zijn aftrekbaar, binnen minimum- en maximumgrenzen.

- Studiekosten – Werkgerelateerde opleiding of training kan aftrekbaar zijn als je werkgever dit niet vergoedt.

- Pensioenbijdragen – Sommige pensioenproducten geven recht op belastingvoordeel.

- Alimentatie – Betaal je partneralimentatie? Dan is dit mogelijk aftrekbaar.

Heffingskortingen: gratis geld (soort van)

Nederland kent verschillende heffingskortingen die je belasting verlagen:

Algemene heffingskorting

(Algemene heffingskorting)

Iedereen krijgt dit, al wordt het lager bij een hoger inkomen. Maximum ongeveer €3.068 in 2025.

Arbeidskorting

(Arbeidskorting)

Werk je, dan krijg je extra korting. Maximum ongeveer €5.599 in 2025, en bouwt af bij hogere inkomens.

Deze kortingen worden meestal al via je loon toegepast, maar ze worden definitief vastgesteld bij je aangifte.

Rekenmachine met euro’s, of iemand die financiële documenten controleert

Veelgemaakte expatfouten (leer van de pijn van anderen)

📖 Een waarschuwing uit de praktijk

Maak kennis met “Thomas” (niet zijn echte naam). Software developer. Verhuisde in 2023 vanuit het VK naar Nederland. Goed salaris, betaalde loonbelasting via zijn werkgever, en dacht dat alles geregeld was. Hij deed nooit aangifte omdat hij “geen brief had gekregen”.

Wat Thomas niet wist: zijn Britse spaarrekening, zijn ISA, en een erfenis van zijn oma op een Barclays-rekening telden allemaal mee als Box 3-vermogen. Twee jaar later stuurde de Belastingdienst een minder vriendelijke brief: een navordering voor niet-opgegeven wereldwijd vermogen, plus rente, plus een “vergrijpboete” omdat ze vonden dat hij beter had moeten weten.

Schade: €4.200. Thomas heeft nu een accountant.

De moraal? Het Nederlandse systeem gaat ervan uit dat jij de regels kent. “Dat wist ik niet” is geen geldig excuus.

Wereldwijd inkomen vergeten

Ben je fiscaal inwoner van Nederland? Dan betaal je belasting over je wereldwijde inkomen. Dat huurhuis in het VK? Opgeven. Die Amerikaanse beleggingen? Ook opgeven. Freelancewerk voor een vriend in je thuisland? Je raadt het al.

Buitenlandse bankrekeningen negeren

Alle buitenlandse rekeningen moet je opgeven in Box 3 als je daardoor boven de drempel komt. Nederland wisselt informatie met veel landen automatisch uit – ze komen er toch achter.

Geen M-formulier gebruiken wanneer dat wel moet

In maart aangekomen? In oktober vertrokken? Dan heb je het M-formulier nodig, niet de standaard aangifte. Het verkeerde formulier kan zorgen voor vertraging of boetes.

De deadline missen zonder uitstel aan te vragen

Kun je niet vóór 1 mei aangifte doen? Vraag dan vóór die datum uitstel aan. Niet indienen is geen strategie. Boetes beginnen bij €469 en kunnen oplopen tot €6.709 bij herhaling.

Denken dat je werkgever alles regelt

Je werkgever houdt belasting in, maar dat betekent niet dat je geen aangifte hoeft te doen. Als je ander inkomen, vermogen of aftrekposten hebt, kan aangifte alsnog verplicht zijn.

Zelf doen of een accountant?

Doe het zelf als:

- Je situatie eenvoudig is (alleen salaris, geen woning, geen beleggingen boven de drempel)

- Je al eerder aangifte hebt gedaan en het systeem kent

- Je je comfortabel voelt op Nederlandse overheidswebsites

Overweeg een accountant als:

- Het je eerste jaar in Nederland is (M-formulier)

- Je een woning bezit (in Nederland of in het buitenland)

- Je zelfstandige bent of inkomsten uit een bedrijf hebt

- Je veel vermogen hebt of een complexe Box 3-situatie

- Je je tijd meer waard vindt dan de €150–400 kosten

Expat-vriendelijke accountants waar we goede dingen over horen:

Van Deventer

Heel professioneel en enorm deskundig op het gebied van Nederlands belastingrecht. Gevestigd buiten Amsterdam. Hun Engels is functioneel maar niet perfect – maar hun kennis maakt dat ruim goed.

Poundwise

Erg expat-vriendelijk, behulpzaam en praktisch. Uitstekend Engels. Iets duurder, maar je betaalt voor begeleiding door het hele proces.

Als je niet kunt betalen

Heb je een aanslag gekregen en kun je het bedrag niet betalen? Negeer het dan niet.

Neem direct contact op met de Belastingdienst. Ze bieden betalingsregelingen voor mensen die echt niet in één keer kunnen betalen. Er wordt rente berekend, maar dat is nog altijd beter dan boetes en incassotrajecten.

Handige links

- Belastingdienst – de officiële bron, ook beschikbaar in het Engels

- DigiD – je digitale ID aanvragen

- Mijn Belastingdienst – het portaal waar je aangifte doet

De conclusie

Nederlandse belastingen zijn niet leuk, maar wel te doen. Begin op tijd, verzamel je documenten, en wees niet bang om hulp te vragen als je het nodig hebt.

En de volgende keer dat die blauwe envelop komt? Dan weet je precies wat je moet doen.

City Retreat biedt volledig gemeubileerde appartementen in Amsterdam voor expats en professionals, met flexibele contracten. Als je nog aan het settelen bent, helpen we je graag met één stukje van de puzzel.